ほとんどの人が人生で1度しか借りる事がない住宅ローン。

今の家賃と同じ返済額でマイホームが持てますよ!

審査に通ったので安心してローンが組めますね!

こんな言葉信じちゃいけません。

不動産屋さんは売る事が目的なので、売った後の事なんて気にしません。

銀行も家という担保があるのでお金を貸してくれているだけ。

借りた人が最後まで無理なく返済できるかなんて誰も考えてくれません。

マイホームを持つと税金や維持費などローン以外にもお金がかかります。

このページではFPの私が

- 既にローンを組んでいて返済がきつい人

- これからローンを組もうとしている人

それぞれにちょっとしたアドバイスを伝えさせていただきます。

実際に10年以上住宅ローンの審査を行っていた経験が少しでも役にたてれば嬉しいです。

住宅ローン返済がきつい人の軽減方法3選

当初は返済できると思って借りた住宅ローン。

子どもの教育費や、夫婦の働き方の変化から予想以上に返済が苦しい人も多いのではないでしょうか。

住宅ローン控除が終わる10年目前後から返済が苦しくなる人が増える傾向にあります。

今はなんとかなっていても、何もしなければ状況は改善しません。

住宅ローンの見直しは早ければ早いほど効果が大きくなります。

3つの方法を紹介しますので参考にしてみてください。

借換で月々の返済額を減らす

住宅ローンの返済がきつい人はまず、借換で返済額を減らせないか検討しましょう。

- ローン残高1000万超

- 現在の金利0.85%以上

- 残り期間10年超

目安にあてはまった人はほぼ確実に返済額を減らせます。

すぐに借換の検討に入りましょう。

大事なことなのでもう一度言いますが、早ければ早いほど得をします。

借換を検討するには、

- 金利が低い銀行を探す

- 借換に必要な諸費用の計算

- 借換後の返済額の計算

これらをする必要がありますが、

なんだか難しそうですよね。

でも安心してください。

住宅ローンの借換比較ができるモゲチェック

![]() というサービスを使えば全て解決。

というサービスを使えば全て解決。

諸費用計算も含めて毎月いくら、全部でいくら減らせるかがすぐにわかります。

このサービスの凄いところは、審査基準を考慮して審査が通る確率が高い中から最適な銀行を紹介してくれる点。

どんなにお得になる銀行を探しても審査に通らなければ時間のムダですよね。

登録はスマホで5分、しかも完全無料のサービスなのでぜひ活用してみてください。

なんだか怪しそうと思う人はコチラの記事も参考にしてみてください。

金利交渉をしてみる

意外と知られていない方法ですが、金利は交渉次第で下げられる可能性があります。

実際に私も、妻の実家の住宅ローン金利を1%程下げてもらう事に成功しています。

でも銀行に交渉なんて難しそうと思いますよね。

そんなあなたに元銀行員である私が必殺ワードを伝授します。

それは

「他の銀行に借り換えを検討している」

このフレーズを武器に金利が下げられないか交渉してみてください。

借換を検討していると伝えても特にペナルティはないので安心してください。

銀行にとって住宅ローンは安定的な収益になる貴重な財産。

借り換えされて0になるくらいなら、金利を下げてくれる銀行は結構多いんです。

返済の猶予を申し出る

返済の猶予は確実に返済を楽にできる方法です。

ただしデメリットも大きいため、本当に返済がきつい人だけの最終手段と思ってください。

- 返済が免除されるわけじゃない

- 先延ばしなので後々の返済は増える

- 支払う利息は確実に増える

- 車のローンなど新しい借入は難しくなる

デメリットを理解した上で、どうしても今の返済をなんとかしたい人は銀行に返済猶予の申し出をしましょう。

返済を猶予している間に改善を図り、家計を立て直しましょう。

住宅ローンの正しい借り方

住宅ローン選びのポイントは

- できるだけ金利が低いところ

- 団体信用生命保険が充実

- 利便性が良い

- 手数料が低い

これらを踏まえて銀行の選び方、ローンの借り方を紹介します。

お得な銀行の選び方

現在住宅ローンは100以上の銀行が争う

大低金利時代

金利、諸費用、団体信用生命保険など、最適な住宅ローンを選ぶのは至難の業です。

しかも審査に通らなければ1からやり直し。

なんだか面倒くさい作業になりそうですよね。

でも安心してください。

住宅ローンの比較ができるモゲチェック

![]() というサービスを使えば全て解決。

というサービスを使えば全て解決。

審査が通る確率の高い中から最適な銀行を紹介してくれます。

登録はスマホで簡単5分。金利が低いネット銀行が使えそうかどうか調べるだけでも効果的。

住宅ローン月々10万円の年収目安は?

住宅ローンの適切な金額は生活スタイルや価値観によって変わるので一概には言えません。

それを前提に大まかな目安を紹介していきます。

私が考える大まかな目安は

年収の20%以内

月々10万円の返済でローンを組むと年間の返済額は120万円。

20%以内に収まる年収は600万円です。

日本の平均年収443万円だと月々の返済は

7万4000円が目安になります。

| 年収 | 返済額目安 | 借入可能額 |

| 400万 | 66,000円 | 2350万円 |

| 450万 | 75,000円 | 2650万円 |

| 500万 | 83,000円 | 2950万円 |

| 600万 | 100,000円 | 3500万円 |

| 700万 | 116,000円 | 4100万円 |

| 800万 | 133,000円 | 4700万円 |

もちろん家族の人数や資産の状況によって変わりますが、年収の20%以内を目安に検討してみてください。

ちなみに多くの銀行は年収の30%前後を審査基準にしています。

審査が通るのと余裕のある返済は違うので十分に気を付けましょう。

住宅ローン月々10万の手取りは?

わが家の住宅ローンは月々の返済が約10万円。

毎月の手取りは妻と合わせて約40万円です。

この収入で月の収支はほぼトントン。参考にしてみてください。

※年間の固定資産税などの支出も月にならして計算しています。

ボーナス返済はするべき?

ボーナス返済はおススメしません。

ボーナスが毎年出るとは限らないし、多く返済したい時は繰り上げ返済で対応が可能です。

返済期間、方法はどうする?

返済期間はなるべく長く組みましょう。

ローン返済は途中で短くする事はできても、長くする事はできません。

また返済方法は、元利均等返済と元金均等返済から選べます。

どちらも大きな違いはないので、毎月の収支が把握しやすい元利均等返済をおススメしています。

- 返済額が毎月同じ

- 利息は元金均等より多くなる

- 毎月返済する元金が一定

- 毎月の返済額が変わる

- 利息は元利均等より少なくなる

ペアローンってどう?

今の時代、夫婦共働きがスタンダードになってきました。

ペアローンを組む人も増えてきましたよね。

でも個人的にペアローンは反対です。

- 離婚リスク

- 借入が多くなりがち

自分たちは離婚なんてしない!と思いますよね。

皆そう思って結婚するのに、今や3組に1組は離婚する時代です。

家が2人の持ち物になっていると離婚時に非常にややこしい事になるので注意が必要です。

また夫婦2人の収入を頼りに住宅ローンを組んでしまうと、万が一どちらかの収入が無くなった時に返済が苦しくなります。

ペアローンを組むにしても、借りすぎには気を付けましょう。

住宅ローンの返済は後からきつくなってくる

住宅ローンの返済には落とし穴があります。

それは返済の負担が徐々に大きくなっていくという点。

初めから返済がギリギリの組み方をしてしまうと後悔する可能性が高くなります。

あくまで今の年収で、住宅ローン控除などなくても無理なく返せる金額を検討してください。

- 住宅ローン控除の終了

- 固定資産税の優遇終了

- 教育費の増加

1つずつ見ていきましょう。

住宅ローン控除の有効期限

正式には「住宅借入金等特別控除」と呼ばれるこの制度。

一定の条件のもと所得税が控除されます。

期間は概ね10年~15年間。

控除が終了すると返済負担は増加します。

固定資産税の優遇措置

新築住宅においては固定資産税の減額措置があります。

戸建ては3年間。マンションは5年間。

固定資産税が半額になります。

優遇期間が終了すると返済の負担が増加します。

教育費の増加

子どもも成長と共にお金がかかります。

高校生、大学生になる頃には教育費が増え、ローンの返済が苦しくなる家庭が増える傾向に。

年収が上がらない

初めのうちはギリギリでも、歳を重ねていけば年収があがる!

そんな時代は終わってしまいましたね。

住宅ローンを考える時には、年収が上がるという期待は持たないことをおススメします。

住宅ローン以外の見直しポイント

住宅ローン以外の固定費も見直してゆとりある生活を目指しましょう。

- 固定費は1度の見直しで効果がずっと続く

- 住宅ローン、保険の見直しが効果大

火災保険の見直し

不動産屋さんに言われるがままの火災保険に決めてしまってませんか?

火災保険の保険料は保険会社によって大きな差があります。

一括見積もりを利用して自分の火災保険が高くないか確認してみましょう。

ほとんど同じ内容でも保険料が3万円以上安くなるケースもありますよ。

自動車保険の見直し

火災保険と同様、自動車保険も保険料に差があります。

こちらも一括見積もりを活用して保険料の目安を知りましょう。

一括見積もりをして安くなった人の平均額は36,682円というデータも。

生命保険の見直し

生命保険の見直しは少し難しいと感じるかもしれません。

自分に必要な保障がどのくらいなのかってわからないですよね。

そんな時はプロに相談するのがおススメ。

土地相場を簡単に調べるには「ウチノカチ」がおすすめ!

「ウチノカチ」では全国 188,224 地点の土地相場・不動産相場を提供しています。

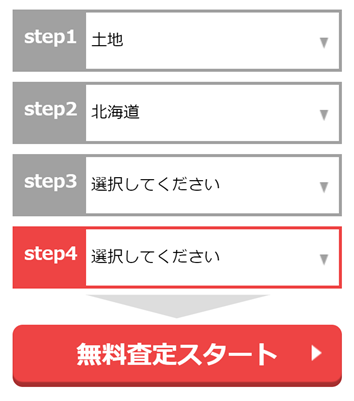

例えば土地価格を計算したい場合、

こちらのツールを活用すれば、中古戸建て住宅の価格が算出できます。

また駅距離なども加えた場合、立地条件を加味した参考価格を算出できます。

固定資産税評価額を知りたい場合は「トチノカチ」にお任せ!

姉妹サイト「トチノカチ」では、エリア別に固定資産税評価額を確認することができます。

例えば北海道の場合、

左のツールを活用することで、右の固定資産税評価値が分かります。

固定資産税の標準総額は、この固定資産税評価値×1.4%で計算されています。

他にも家・土地を所有した際に1回のみ課税される「不動産取得税」なども含まれており、家の規模や構成によっても変動します。

固定資産税を支払わないと、督促状が届き延滞料も追加されてしまいます。

最終的には土地や建物が差し押さえられてしまうので、あらかじめ調べておくと安心でしょう。

「トチノカチ」では他にも、エリア別に地価・土地価格や路線価も調べることが可能です。

まとめ

今回は住宅ローンの落とし穴から、便利な「ウチノカチ」「トチノカチ」をご紹介いたしました。

無理なく返済していくためにも、最低限の知識は必要です。

「ウチノカチ」「トチノカチ」を活用することで、無理なく返済していけるかどうかの目安に役立てられます。

どなたでも登録不要・無料でお使いいただけるので、是非チェックしてみてください。

コメント